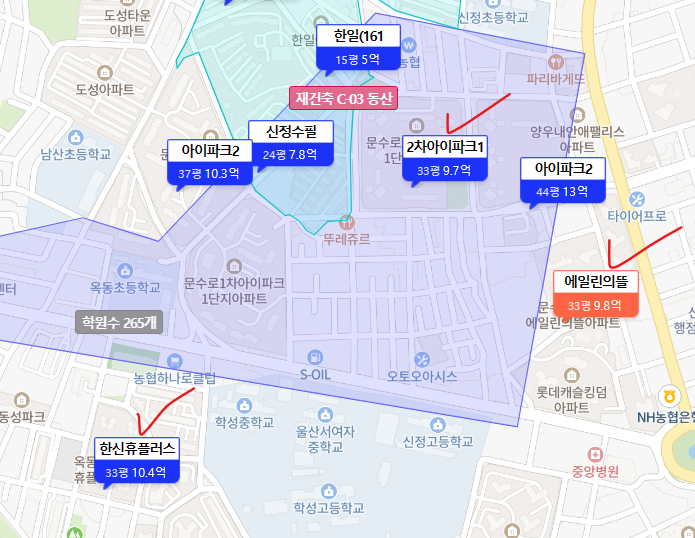

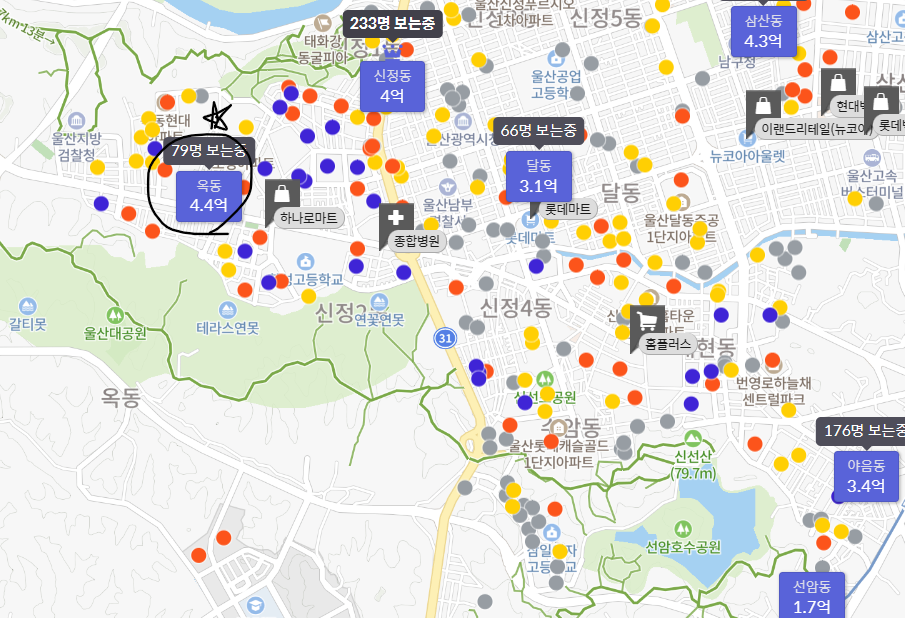

온천4구역, 래미안 포레스티지 입지 및 분양권 시세분석 (ft. 입주자 모집공고, 분양가) 4월 부산빠꾸미 과제 1. 레이카운티 2. 동래래미안아이파크 3. 래미안포레스티지 4. 대연3구역 온천4구역, 래미안 포레스티지 1. 래미안포레스티지 개요 2. 래포 입지분석 3. 주변 시세 및 가격분석 개요 세대수: 4043세대 입주시기: 2024년 9월 주차대수: 1.21세대 건설사: 삼성물산 주소: 부사시 동래구 온천동 100-13번지 일원 면적: 22평, 26평, 30평, 35평, 38평, 45평, 50평, 51평, 54평, 55평, 59평, 60평 분양가 및 경쟁률 분양당시 고분양가라고 평가를 받았지만 완판돼었었다. 최고 가점 76점, 최저 가점 49점, 최고 경쟁률 242.57:1. 최저 경쟁률 23.7..